La taxe sur les appels internet via WhatsApp, Skype ou Viber a déclenché de nombreuses protestations au Liban entraînant la crise politique du pays quelques mois plus tard. De nombreux autres pays, particulièrement en Afrique sub-saharienne (comme l’Ouganda, la Zambie, ou encore le Kenya) ont instauré ou ont essayé d’instaurer (Bénin[1]) des taxes similaires. Ces expériences illustrent l’arbitrage difficile des États tiraillés entre leur souhait de taxer de nouvelles bases, tout en préservant le dynamisme de l’activité et le niveau d’acceptabilité de cet impôt.

En effet, le secteur des télécommunications est l’un des secteurs économiques les plus dynamiques en Afrique et offre un potentiel important de croissance. En 2017, les taux de pénétration des marchés nationaux étaient plus faibles en Afrique (autour de 45% en moyenne) que dans les autres pays en développement (plus de 60% en moyenne) (données GSMA Intelligence, 2018). Ces chiffres laissent présager d’un rattrapage et d’une croissance importante (Cariolle J, 2021).

Les télécommunications participent au développement économique des pays en réduisant les coûts de transaction et en améliorant l’efficience des marchés (Aker and Mbiti, 2010).

Mais où placer le curseur entre la promotion d’une activité économique par le biais de mesures fiscales et la collecte de recettes fiscales à des fins de financement public ?

Quel design donner à cette taxation qui aujourd’hui prend souvent la forme de taxes spécifiques, habituellement réservées aux alcools et aux tabacs [2] ?

Quel devrait-être le niveau adéquat de taxation des opérateurs de télécommunication ?

Dans la littérature économique, deux approches existent. Pour les uns, le nombre limité d’opérateurs de télécommunications permettrait à ces derniers de tirer une rente de leur exploitation[3]. Leur régime fiscal devrait donc suivre le même principe que celui des industries extractives, comprenant ainsi en plus des taxes du régime de droit commun, des taxes particulières comme la redevance minière, la redevance superficiaire ou encore la taxe sur la rente qui permettraient aux États de capter une part de la rente.

Pour les autres, les opérateurs de télécommunications participent à la réduction de la fracture numérique et donc au développement de nombreux autres secteurs d’activité, ce qui justifierait d’éventuelles incitations fiscales.

Grâce à l’application https://data.cerdi.uca.fr/telecom/ ,nous avons pu estimer la charge fiscale sur les entreprises de télécommunications dans 25 pays Africains[4]. Cette charge fiscale ne prend pas seulement en compte les taxes du régime de droit de commun et les taxes particulières aux télécommunications sous le contrôle du Ministère des Finances (MF), mais également les redevances instaurées par les Agences nationales de Régulation (AR). Nous déterminons le Taux Effectif Moyen d’Imposition (TEMI) pour une entreprise de télécommunication représentative dénommée TELCO en utilisant les données de GSMA Intelligence[5]. Le TEMI représente donc la part que représentent les impôts et taxes payés par TELCO dans ce qu’elle réalise comme flux de trésorerie[6] sur toute la durée de sa licence d’exploitation.

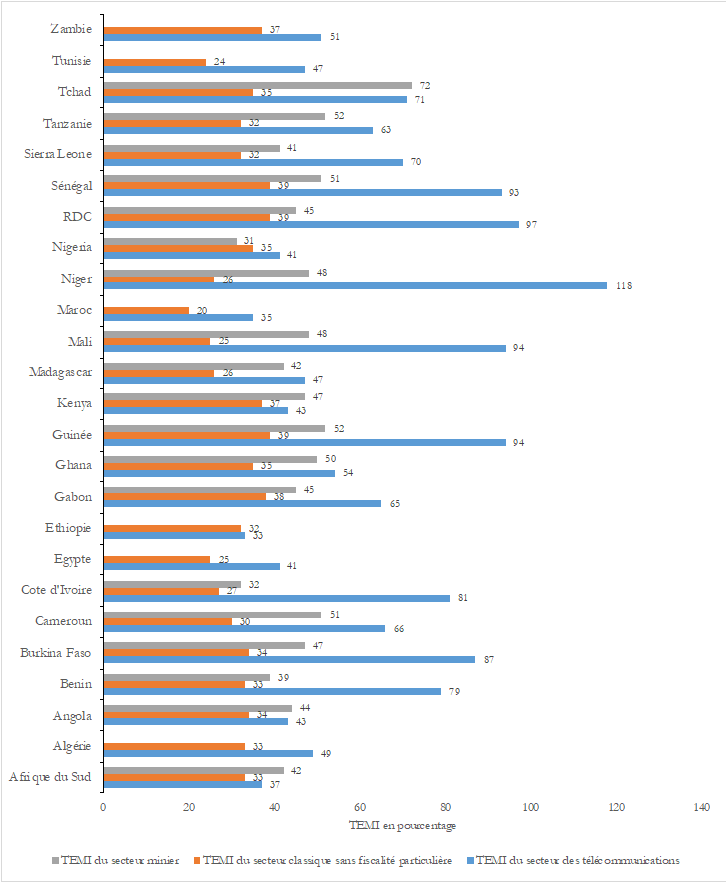

Le TEMI varie considérablement d’un pays à l’autre, de 33% en Éthiopie ou 35% au Maroc à 97% en RDC et même 118% au Niger, avec une moyenne de 64%. L’Ethiopie est le seul pays de notre échantillon à n’avoir pas encore libéralisé son secteur des télécommunications. Les taxes et redevances particulières au secteur représentent une part importante du TEMI, illustrant une certaine imposition par le régulateur et une potentielle concurrence fiscale (une course vers le haut) entre le MF et l’AR.

Un secteur des télécommunications généralement plus taxé que l’activité minière aurifère

Si l’on compare le TEMI de TELCO à celui d’une mine d’or et celui d’une entreprise « classique » (qui ne supporte aucune taxe particulière), les trois entreprises ayant le même niveau de rentabilité avant impôt, la charge fiscale du secteur des télécommunications est plus élevée que celle des mines dans 15 des 19 pays pour lesquels nous disposons des données sur le TEMI.

Graphique 1 : Les Taux Effectifs Moyens d’Imposition (TEMI) pour le secteur des télécommunications, le secteur minier, et le secteur standard.

source : auteurs

Le TEMI du secteur minier varie de 31% au Nigéria à 72% au Tchad. Sa moyenne est de 46% contre 68% pour celui des télécommunications. Dans plusieurs pays, la charge fiscale correspondant à la taxation particulière aux télécommunications dépasse celle du secteur minier. Le secteur minier demeure néanmoins plus taxé que le secteur classique dans tous les pays de notre échantillon à l’exclusion du Nigéria.

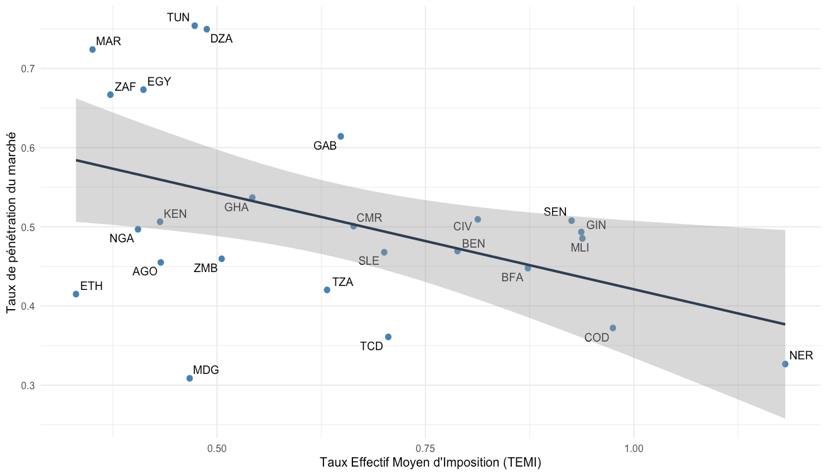

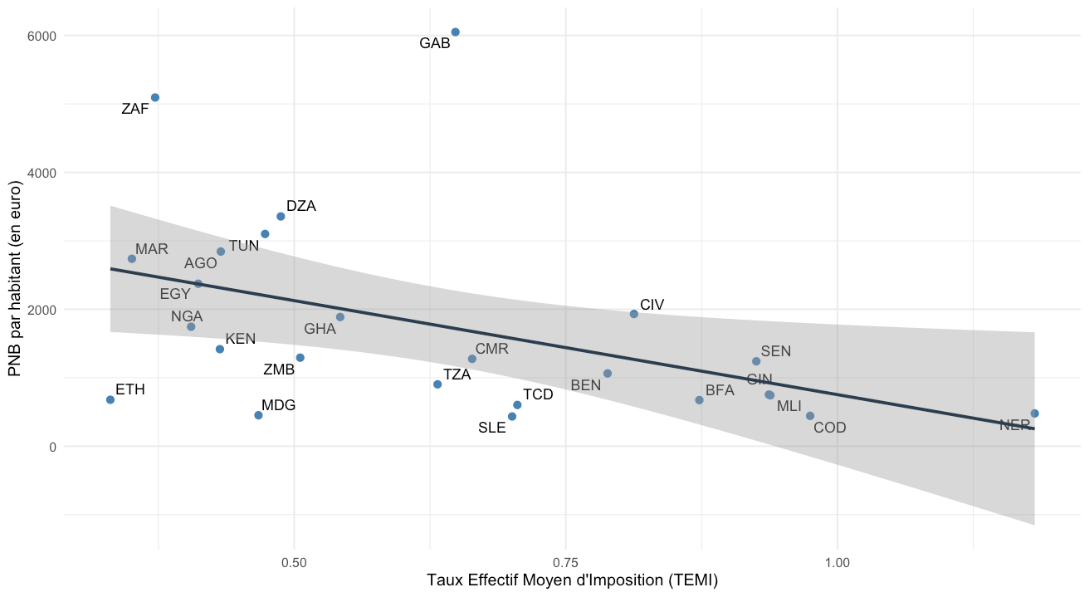

Des TEMI plus élevés dans les pays où les taux de pénétration du marché et les PNB par habitant sont les plus faibles.

Les TEMI les plus élevés sont observés dans les pays où les taux de pénétration du marché et les PNB par habitant sont les plus faibles. Ces résultats s’expliquent principalement par le niveau élevé du TEMI relatif aux taxes et redevances particulières. (Rota Graziosi, Sawadogo, 2020)

Graphique 2 : TEMI, taux de pénétration et PNB par tête

source : auteurs

Au-delà du niveau d’imposition mesuré par le TEMI, la forme de l’impôt est importante en termes de recettes fiscales et de développement de secteur des télécommunications. Or les Agences de régulations des télécommunications peuvent lever des taxes ou des redevances particulièrement dommageables à l’activité économique, comme l’a souligné Hausman (1998) dans le cas de la loi américaine sur les télécommunications de 1996. Par ailleurs, ces corrélations peuvent aussi illustrer le fait que les pays plus avancés dans le développement de la téléphonie mobile s’appuient moins sur des taxes particulières à ce secteur. Cette relation pourrait résulter d’un lobbying plus puissant des opérateurs de télécommunication dans ces pays.

Ainsi, dans la plupart des pays du continent africain, la pression fiscale pesant sur le secteur des télécommunications est bien plus lourde que celle exercée sur le secteur minier aurifère et les secteurs d’activité standard sans imposition particulière. Une pratique contre-productive à laquelle il est important de mettre un terme.

Pour aller plus loin : https://data.cerdi.uca.fr/telecom/

Notes :

[1] Le décret 218-34 du 25 juillet 2018 instaurait une taxe sur l’usage des réseaux sociaux à un taux spécifique de 5 FCFA par mégabyte, ce qui correspond à 0,009 dollar. Les protestations qui en ont suivi ont poussé le gouvernement à annuler cette taxe quelques mois après.

[2] [2] La taxe est spécifique quand sa base est une quantité (minutes, mégabytes, etc.) plutôt qu’une valeur.

[3] Cependant, un nombre limité de compétiteurs ne conduit pas systématiquement à la réalisation d’une rente comme le montre le cas classique du duopole de Bertrand. Cela signifierait qu’il existe une certaine collusion tacite entre les opérateurs de télécommunications et alors un certain échec dans les processus de régulation du secteur.

[4] Notre analyse concerne 25 pays Africains : l’Afrique du Sud, l’Algérie, l’Angola, le Benin, le Burkina Faso, le Cameroun, la Côte d’Ivoire, l’Égypte, l’Éthiopie, le Kenya, le Gabon, le Ghana, la Guinée, Madagascar, le Mali, le Maroc, le Niger, le Nigeria, la RDC, le Sénégal, la Sierra Leone, la Tanzanie, le Tchad, la Tunisie, et la Zambie.

[5] Notre approche est proche de celle de Djankov et al. (2010), de l’approche Doing Business de la Banque Mondiale pour une activité économique classique, et de l’approche Fiscal Analysis of Resource Industries du Fonds Monétaire International pour les projets miniers et pétroliers.

[6] Le flux de trésorerie considéré ici est celui avant imposition qui correspond à la différence entre le chiffre d’affaire et les charges d’exploitation et d’investissement.